बैंकिंग क्षेत्र के लिए गैर निष्पादित परिसंपत्तियाँ (NPA) एक महत्वपूर्ण चिंता का विषय बन गई हैं, जो आर्थिक स्थिरता और विकास को प्रभावित कर रही हैं। भारत जैसी बढ़ती अर्थव्यवस्था के लिए यह विशेष रूप से चिंता का विषय है। इस लेख का उद्देश्य गैर निष्पादित परिसंपत्तियों (एनपीए) की अवधारणा, इसके अर्थ, वर्गीकरण, बढ़ते एनपीए के कारण, इसके बढ़ने को रोकने के लिए उठाए गए कदम और अन्य संबंधित अवधारणाओं का विस्तार से अध्ययन करना है।

गैर निष्पादित परिसंपत्तियाँ (NPA) क्या हैं?

गैर निष्पादित परिसंपत्तियाँ (एनपीए) उन ऋण या अग्रिम राशियों को संदर्भित करती हैं, जिनका मूलधन या ब्याज भुगतान 90 दिनों की अवधि से बकाया है।

गैर निष्पादित परिसंपत्तियों (NPA) का वर्गीकरण

ब्याज भुगतान की अवधि के आधार पर, गैर निष्पादित परिसंपत्तियों को निम्नलिखित तीन श्रेणियों में वर्गीकृत किया गया है-

- घटिया परिसंपत्तियाँ

- ऐसी परिसंपत्तियाँ जिन्हें 12 महीने या उससे कम अवधि के लिए गैर निष्पादित परिसंपत्तियों के रूप में वर्गीकृत किया गया है, उन्हें घटिया परिसंपत्तियाँ कहा जाता है।

- संदिग्ध परिसंपत्तियाँ

- यदि कोई परिसंपत्ति 12 महीने की अवधि के लिए घटिया श्रेणी में रहती है, तो इसे संदिग्ध परिसंपत्ति के रूप में वर्गीकृत किया जाता है।

- घाटे वाली/हानि परिसंपत्तियाँ

- वे परिसंपत्तियाँ जिनकी वसूली की बहुत कम या कोई सम्भावना नहीं तथा अब बैंक योग्य परिसंपत्ति के रूप में नहीं रह गयी हैं।

गैर-निष्पादित संपत्तियों (एनपीए) में वृद्धि के कारण

- बैंकिंग क्षेत्र की अति-आशावादिता : 2006-08 के दौरान जब अर्थव्यवस्था और बुनियादी ढांचा विकास की ओर बढ़ रहे थे, तब बैंकों ने अधिक जवाबदेहिता और तत्परता नहीं दिखाई।

- धीमी वृद्धि : 2008 के वित्तीय संकट ने आर्थिक विकास दर को धीमा कर दिया, जिससे कंपनियों के लाभ प्रभावित हुए और उनकी समय पर ऋण चुकाने की क्षमता भी प्रभावित हो गई।

- बाह्य कारक : वित्तीय संकट के बाद की स्थिति का सामना करने और विकास दर में गिरावट को रोकने के लिए वैश्विक केंद्रीय बैंकों ने आसान मुद्रा नीति को अपनाया, जिससे भारत जैसे उभरते बाजारों में तरलता बढ़ी।

- इस घटना ने परिसंपत्तियों की कीमतों को बढ़ाया और मुद्रास्फीति को बढ़ावा दिया साथ ही साथ मुद्रास्फीतिजनित मंदी के खतरे को भी जन्म दिया।

- विनियामक और नीतिगत जोखिम : हाल के वर्षों में अस्थिर विनियामक ढांचे के कारण कुछ उद्योगों में दबाव का सामना करना पड़ा ।

- उदाहरण के लिए, दक्षिण भारत के कुछ राज्यों में खनन प्रतिबंध ने कंपनियों पर वित्तीय और संचालन संबंधी दबाव डाला, जिसका भारतीय अर्थव्यवस्था के समग्र निवेश पर नकारात्मक प्रभाव पड़ा।

- उद्योग-विशिष्ट जोखिम : भारत में गैर-निष्पादित परिसंपत्तियों के स्तर में वृद्धि के लिए उद्योग-विशिष्ट कारण भी मौजूद हैं।

- उदाहरण के लिए, विमानन क्षेत्र में एनपीए का उच्च स्तर विमानन टरबाइन ईंधन की उच्च लागत के लिए जिम्मेदार ठहराया जा सकता है, जो भारतीय एयरलाइंस के कुल परिचालन लागत का 45% है, जबकि वैश्विक औसत 30% है।

- कमजोर ऋण मूल्यांकन प्रणाली : बैंकों द्वारा ऋण देने से पहले ऋण मूल्यांकन प्रणाली की गुणवत्ता का निम्न स्तर का होना।

- ऋण का विचलन : बैंकों की कमजोर अंतिम -उपयोग निगरानी प्रणाली के कारण कंपनियों द्वारा फंड का अन्य गैर-जरूरी उद्देश्यों के लिए इस्तेमाल किया जाना।

- जानबूझकर ऋण नहीं चुकाने वाले : इनके खिलाफ उचित तंत्र की कमी के कारण जानबूझकर ऋण नहीं चुकाने वालों की संख्या में वृद्धि हुई है।

- जानबूझकर ऋण न चुकाने वाले वे लोग हैं जो सक्षम होने के बावजूद ऋण नहीं चुकाना चाहते हैं ।

- लालफीताशाही : सरकारी मंजूरी में देरी के कारण रुकी हुई परियोजनाओं की संख्या में वृद्धि हुई है।

- नीतिगत दूरदर्शिता का अभाव : दिवालियापन और दिवालियापन संहिता (IBC) तथा SARFAESI अधिनियम जैसे गैर निष्पादित परिसंपत्तियों से निपटने के लिए कानूनी प्रावधान हाल ही में तैयार किए गए हैं।

- धोखाधड़ी : प्रणाली किसी भी हाई-प्रोफाइल धोखेबाज को न्याय के कटघरे में लाने में विफल रही है। एनपीए संकट के बाद ही आरबीआई ने जांच एजेंसियों को धोखाधड़ी के मामलों की जल्द रिपोर्टिंग की सुविधा के लिए धोखाधड़ी निगरानी सेल की स्थापना की।

- अप्रभावी ऋण वसूली न्यायाधिकरण : ऋण वसूली न्यायाधिकरणों के समक्ष मामलों के समाधान में अनावश्यक देरी हुई है, जिसके कारण एनपीए में वृधि हुई।

- सार्वजनिक क्षेत्र के बैंकों में राजनीतिक हस्तक्षेप : गैर निष्पादित आस्तियाँ मुख्य रूप से सार्वजनिक क्षेत्र के बैंकों में केंद्रित हैं, जिन्हें उनके खराब प्रशासन, राजनीतिक हस्तक्षेप और स्वतंत्र निर्णय लेने वाली संस्था की कमी से जोड़ा जा सकता है।

- प्राथमिकता क्षेत्र ऋण : कृषि और सूक्ष्म, लघु एवं मध्यम उद्योग (MSME) जैसे प्राथमिकता वाले क्षेत्रों में बैंक द्वारा ऋण देने से भी एनपीए में वृद्धि हुई है।

- ऋण संस्कृति : केंद्र सरकार द्वारा बार-बार कृषि ऋण माफी की घोषणा ने भारत में ऋण संस्कृति पर प्रतिकूल प्रभाव डाला है।

- ऋण सूचना पर एकीकृत डेटाबेस का अभाव: वर्तमान में, ऋण संबंधी जानकारी समुचित समन्वय के बिना कई एजेंसियों द्वारा एकत्र की जाती है।

- आरबीआई के सार्वजनिक क्रेडिट रजिस्ट्री बनाने के प्रस्ताव को कानूनी चुनौतियों का सामना करना पड़ रहा है।

बढ़ती गैर निष्पादित आस्तियों (एनपीए) का प्रभाव

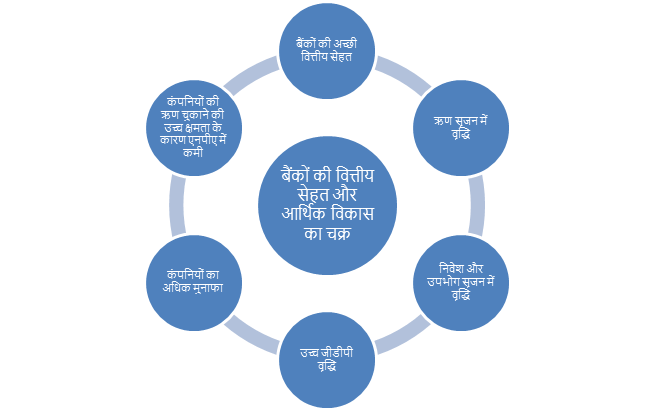

बढ़ती गैर निष्पादित आस्तियों का अर्थव्यवस्था के समग्र विकास पर नकारात्मक प्रभाव पड़ता है, जैसा कि नीचे देखा जा सकता है।

- लाभप्रदता : औसतन, बैंक वृद्धिशील गैर निष्पादित परिसंपत्तियों (एनपीए) पर लगभग 25% से 30% अतिरिक्त प्रावधान प्रदान कर रहे हैं, जिसका बैंकों की लाभप्रदता पर सीधा असर पड़ता है।

- परिसंपत्ति (ऋण) संकुचन: बढ़ी हुई गैर निष्पादित परिसंपत्तियों (एनपीए) ने बैंकों की अधिक उधार देने की क्षमता को कम कर दिया है और इस प्रकार ब्याज आय कम हो गई है।

- यह मुद्रा भंडार को संकुचित करता है, जिससे आर्थिक मंदी की सम्भावना बनी रहती है।

- देयता प्रबंधन : उच्च गैर निष्पादित परिसंपत्तियाँ (एनपीए) एक तरफ बैंकों को जमा पर ब्याज दरों को कम करने और दूसरी ओर अग्रिमों पर उच्च ब्याज दरें लगाने के लिए मजबूर कर सकती हैं।

- यह सुचारू वित्तीय मध्यस्थता प्रक्रिया में बाधा बन सकता है और बैंकों के व्यवसाय के साथ-साथ आर्थिक विकास को भी बाधित कर सकता है।

- पूंजी पर्याप्तता : बेसल मानदंडों के अनुसार, बैंकों को अपनी जोखिम-भारित परिसंपत्तियों के लिए पर्याप्त पूंजी बनाए रखनी चाहिए।

- गैर निष्पादित परिसंपत्तियों (एनपीए) के स्तर में वृद्धि जोखिम भारित परिसंपत्तियों को बढ़ाती है, जिसके लिए बैंकों को अपने पूंजी आधार को और बढ़ाने की आवश्यकता होती है।

- इससे सरकार पर सार्वजनिक क्षेत्र के बैंकों के पुनर्पूंजीकरण का अतिरिक्त बोझ पड़ सकता है।

- शेयरधारकों का विश्वास : गैर निष्पादित आस्तियों में वृद्धि से बैंक के व्यवसाय और लाभप्रदता पर नकारात्मक प्रभाव पड़ने की संभावना बनी रहती है। परिणामस्वरूप, शेयरधारकों को अपनी पूंजी पर बाजार रिटर्न नहीं मिल पाता और उनके निवेश का मूल्य कम हो सकता है।

- सार्वजनिक विश्वास: एनपीए के उच्च स्तर से बैंकिंग प्रणाली की विश्वसनीयता पर महत्वपूर्ण प्रभाव पड़ता है, क्योंकि यह प्रणाली की स्थिरता और विश्वसनीयता में आम जनता के विश्वास को कम करता है।

एनपीए को रोकने के लिए उठाए गए कदम

- ऋण वसूली न्यायाधिकरण (डीआरटी): मामलों को निपटाने के लिए आवश्यक समय को कम करने के लिए 2013 में इसकी स्थापना की गई थी।

- यह बैंकों और वित्तीय संस्थानों के बकाया ऋण की वसूली अधिनियम, 1993 द्वारा शासित है।

- क्रेडिट सूचना ब्यूरो: विलफुल डिफॉल्टर्स के बारे में जानकारी साझा करके एनपीए को रोकने के लिए 2000 में इसकी स्थापना की गई थी।

- एसेट रिकंस्ट्रक्शन कंपनियाँ (एआरसी): न्यायालयों को दरकिनार करते हुए, तनावग्रस्त ऋणों से मूल्य की वसूली में तेज़ी लाने के लिए एआरसी की स्थापना की गई है।

- वित्तीय संपत्तियों का प्रतिभूतिकरण और पुनर्निर्माण तथा सुरक्षा हित प्रवर्तन अधिनियम (SARFAESI) , 2002: यह अधिनियम भारत में प्रतिभूतिकरण गतिविधियों के लिए कानूनी ढांचा प्रदान करता है।

- यह बैंकों और वित्तीय संस्थानों को ऋण वसूली के लिए गिरवी रखी गई अचल संपत्ति को, बिना ऋण वसूली न्यायाधिकरण (डीआरटी) से गुज़रे, जब्त करने का अधिकार देता है।

- कॉर्पोरेट ऋण पुनर्गठन: इसे 2005 में पुनर्भुगतान अवधि बढ़ाने के साथ-साथ ब्याज दरों को कम करके कंपनियों पर ऋण के बोझ को कम करने के लिए लागू किया गया था।

- 5:25 नियम: 2014 में शुरू किया गया, इसे बुनियादी ढांचे और कोर उद्योगों के लिए दीर्घकालिक परियोजना ऋणों के लचीले पुनर्गठन के रूप में भी जाना जाता है।

- संयुक्त ऋणदाता फोरम (जेएलएफ): 2014 में स्थापित, इसे ऐसे परिदृश्यों को रोकने के लिए डिज़ाइन किया गया था जहाँ एक बैंक से लिए गए ऋण का उपयोग अन्य बैंकों से लिए गए ऋणों को चुकाने के लिए किया जाता है।

- मिशन इंद्रधनुष: इसे सार्वजनिक क्षेत्र के बैंकों के कामकाज में सुधार के लिए 2015 में एक व्यापक 7-आयामी सुधार के रूप में लॉन्च किया गया था।

- मिशन इंद्रधनुष के तहत सुधारों में शामिल हैं: नियुक्तियाँ, बैंक बोर्ड ब्यूरो, पूंजीकरण, तनाव मुक्ति, सशक्तिकरण, जवाबदेही के लिए रूपरेखा और शासन सुधार।

- रणनीतिक ऋण पुनर्गठन (एसडीआर): यह योजना 2015 में शुरू की गई थी, जिसके तहत अगर कॉरपोरेट, जिन्होंने बैंकों से ऋण लिया है, चुकाने में असमर्थ हैं, तो बैंक आंशिक या पूर्ण ऋण को इक्विटी शेयरों में बदल सकते हैं।

- परिसंपत्ति गुणवत्ता समीक्षा (AQR): 2015 में एक निवारक उपाय के रूप में शुरू किया गया, इसमें उन परिसंपत्तियों की प्रारंभिक पहचान शामिल है जो भविष्य में तनावग्रस्त हो सकती हैं।

- दिवाला और दिवालियापन संहिता (IBC): इसे 2016 में अधिनियमित किया गया था और यह बैंकों सहित लेनदारों को बकाया वसूलने और खराब ऋणों को रोकने में मदद करने के लिए स्पष्ट और तेज़ दिवालियेपन की कार्यवाही करता है।

- बैड बैंक: बैड बैंक एक विशेष एसेट रिकंस्ट्रक्शन कंपनी (ARC) है जो बैंकों से NPA खरीदती है और उनका पुनर्गठन करती है।

निष्कर्ष

गैर निष्पादित परिसंपत्तियाँ (एनपीए) बैंकिंग क्षेत्र और अर्थव्यवस्था के लिए एक महत्वपूर्ण चुनौती हैं। हालाँकि इस समस्या को हल करने के लिए कई उपाय किए गए हैं, लेकिन इसकी पुनरावृत्ति को रोकने और वित्तीय स्थिरता बनाए रखने के लिए निरंतर प्रयासों की आवश्यकता है। एनपीए जोखिमों को कम करने के लिए एक मजबूत ऋण संस्कृति, प्रभावी जोखिम प्रबंधन और मजबूत शासन आवश्यक है।

विशेष उल्लेख खाता (एसएमए)

- यह एक ऐसा खाता है जो तनाव के शुरुआती संकेत दिखाता है, जिसके कारण उधारकर्ता समय पर ऋण चुकाने में चूक कर सकता है। यद्धपि इसे वर्तमान आरबीआई दिशानिर्देशों के अनुसार अभी तक गैर निष्पादित परिसंपत्ति (एनपीए) के रूप में वर्गीकृत नहीं किया गया है ।

- एसएमए खराब परिसंपत्ति गुणवत्ता के लक्षण दिखाता है जो एनपीए/तनावग्रस्त परिसंपत्ति बन सकता हैं।

| एसएमए उप-श्रेणियाँ | वर्गीकरण का आधार – मूलधन या ब्याज भुगतान जो कि बकाया है |

| SMA-0 | 1-30 दिन |

| SMA-1 | 31-60 दिन |

| SMA-2 | 61-90 दिन |

ट्विन बैलेंस शीट समस्या (TBS)

ट्विन बैलेंस शीट समस्या (TBS) भारतीय अर्थव्यवस्था के लिए दोहरे संकट को दर्शाती है, जिसमें शामिल हैं:

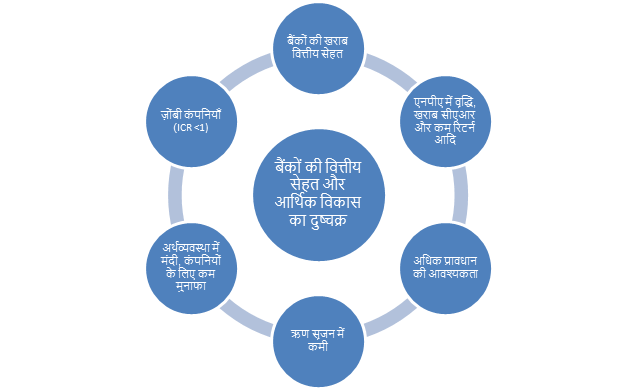

- अत्यधिक ऋणग्रस्त कंपनियाँ : रुकी हुई परियोजनाएं और मांग में कमी जैसे कारणों से कंपनियों की ऋण चुकाने की क्षमता प्रभावित होती है। इसका परिणाम ऋण के संचय और बढ़ते गैर-निष्पादित संपत्तियों (NPAs) के रूप में होता है।

- ऋण-भारित बैंक : जब कंपनियां मूलधन या ब्याज चुकाने में विफल रहती हैं, तो बैंकों को भी समस्याओं का सामना करना पड़ता है। बढ़ते एनपीए से आय कम हो जाती है, जिससे बैंकों को अधिक प्रावधान करने की आवश्यकता होती है और लाभ में गिरावट होती है, जिससे बैंक जोखिम लेने में हिचकिचाते हैं और उधार देने से कतराते हैं।

| कॉर्पोरेट ऋण का 40% हिस्सा उन कम्पनियों का है जो अपने ब्याज भुगतान के लिए पर्याप्त आय अर्जित नहीं कर पा रही हैं। |

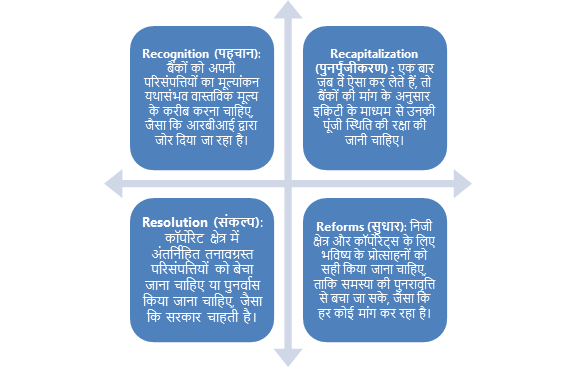

फोर आर (4R) समाधान दृष्टिकोण

आर्थिक सर्वेक्षण 2015-16 में बढ़ते गैर-निष्पादित संपत्तियों (NPAs) और ट्विन बैलेंस शीट समस्या को व्यापक रूप से हल करने के लिए ‘फोर आर (4R) समाधान दृष्टिकोण’ की सिफारिश की गयी। इस दृष्टिकोण के 4R में शामिल हैं:

प्रायः पूछे जाने वाले प्रश्न

एनपीए का पूरा नाम क्या है?

एनपीए का पूरा नाम नॉन परफॉर्मिंग एसेट है।