आधार क्षरण और लाभ हस्तांतरण (BEPS) दुनिया भर की अर्थव्यवस्थाओं के लिए चिंता का एक बड़ा मुद्दा बन गया है। सरकारी राजस्व में भारी गिरावट के साथ, यह भारत जैसे विकासशील देश के लिए विशेष रूप से चिंता का विषय है। इस लेख का उद्देश्य आधार क्षरण और लाभ हस्तांतरण (BEPS), इसका अर्थ, तकनीक, परिणाम, इसे रोकने के लिए किए गए उपाय और अन्य संबंधित अवधारणाओं आदि का विस्तार से अध्ययन करना है।

आधार क्षरण और लाभ हस्तांतरण (BEPS) क्या है?

- आधार क्षरण और लाभ हस्तांतरण (BEPS) कर से बचने की रणनीतियों को संदर्भित करता है जो कर कानूनों में खामियों और असंगतियों का फायदा उठाकर कृत्रिम रूप से मुनाफे को कम या बिना कर वाले स्थानों पर स्थानांतरित करता है।

- कंपनियाँ एक क्षेत्राधिकार (देश) में मुनाफा कमाती हैं और कर नियमों में अंतर और असंगतियों का लाभ उठाकर इसे किसी अन्य क्षेत्राधिकार (देश) में स्थानांतरित करती हैं, ताकि कम कर दरों का लाभ उठाया जा सके

- इस प्रकार, वे उस देश में कर भुगतान से बचते हैं जहाँ मुनाफा वास्तव में कमाया गया था।

आधार क्षरण और लाभ हस्तांतरण के प्रभाव

- आर्थिक सहयोग और विकास संगठन (OECD) के आंकड़ों के अनुसार, BEPS एक गंभीर समस्या है, जिसके कारण देशों को हर साल लगभग $100 बिलियन से $240 बिलियन तक का कर राजस्व नुकसान होता है।

- यह राजस्व हानि वैश्विक स्तर पर कुल आयकर राजस्व के 4-10% के बराबर है।

- यह अंतर्राष्ट्रीय व्यवसायों को घरेलू स्तर पर काम करने वाले उद्यमों की तुलना में प्रतिस्पर्धात्मक लाभ देता है।

- इसके परिणामस्वरूप, यह कर प्रणालियों की अखंडता और निष्पक्षता को कमजोर करता है।

- जैसे ही करदाताओं को यह दिखाई देता है कि बहुराष्ट्रीय कंपनियाँ कानूनी रूप से कर से बच रही हैं, वे भी कर बचाव की प्रवृत्ति महसूस करने लगते हैं।

- इस प्रकार, यह करदाताओं की स्वैच्छिक अनुपालन भावना को कमजोर करता है।

- बेस इरोजन और प्रॉफिट शिफ्टिंग विकासशील देशों के लिए एक बड़ी चिंता का विषय है, क्योंकि वे मुख्य रूप से बहुराष्ट्रीय कंपनियों से मिलने वाले कॉर्पोरेट आयकर पर निर्भर होते हैं।

OECD का BEPS प्रोजेक्ट

- आर्थिक सहयोग और विकास संगठन (Organisation for Economic Cooperation and Development – OECD) ने कर बचाव की समस्या से निपटने, एक पारदर्शी कर वातावरण बनाने और अंतरराष्ट्रीय कर प्रणालियों में अधिक समन्वय लाने के लिए BEPS प्रोजेक्ट शुरू किया।

- इसमें 15 कार्य योजनाएँ (एक्शन प्लान) शामिल हैं, जिन्हें 135 देशों द्वारा अपनाया और लागू किया जा रहा है।

- यह देशों को उन कंपनियों पर कर लगाने के लिए आवश्यक उपकरण प्रदान करता है जो उस विशेष देश में मुनाफा कमा रही हैं।

- यह विवादों को भी कम करने में मदद करता है।

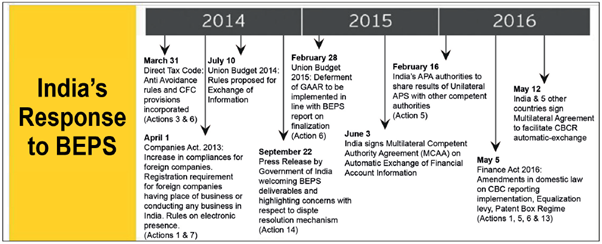

BEPS को रोकने के लिए भारत द्वारा हाल ही में उठाए गए कदम

- भारत ने आधार क्षरण और लाभ हस्तांतरण को रोकने के लिए कर संधि से संबंधित उपायों को लागू करने के लिए बहुपक्षीय सम्मेलन (“बहुपक्षीय साधन” या “एमएलआई”) पर हस्ताक्षर किए हैं, जिसका उद्देश्य अंतर्राष्ट्रीय कर व्यवस्थाओं को अद्यतन करने और बहुराष्ट्रीय उद्यमों द्वारा कर से बचने की संभावनाओं को कम करने के लिए कर संधि उपायों के एक सेट को लागू करना है।

- सम्मेलन का उद्देश्य संधि के दुरुपयोग और आधार क्षरण और लाभ हस्तांतरण रणनीतियों के कारण होने वाले राजस्व नुकसान को रोकने के लिए भारत की संधियों में संशोधन करना है। यह सुनिश्चित करता है कि लाभ पर उन अधिकार क्षेत्रों में कर लगाया जाए जहाँ उन लाभों को उत्पन्न करने वाली पर्याप्त आर्थिक गतिविधियाँ होती हैं।

- भारत ने संयुक्त राज्य अमेरिका के साथ विदेशी खाता कर अनुपालन अधिनियम (FATCA) पर अंतर-सरकारी समझौते (IGA) पर भी हस्ताक्षर किए हैं।

- भारत ने 2015 में वित्तीय खाता सूचना के स्वचालित आदान-प्रदान पर बहुपक्षीय सक्षम प्राधिकरण समझौते पर भी हस्ताक्षर किए हैं।

- भारत और अमेरिका ने एक समझौते पर हस्ताक्षर किए हैं, जिससे दोनों देशों को अपने-अपने क्षेत्रों में बहुराष्ट्रीय उद्यमों की मूल कंपनी द्वारा दायर रिपोर्ट को स्वत: आदान-प्रदान करने में सक्षम बनाया जा सकेगा, जो 1 जनवरी, 2016 या उसके बाद के वर्षों के लिए है।

- केंद्रीय बजट, 2016 में गैर-निवासी संस्थाओं से ऑनलाइन विज्ञापन सेवाओं के लिए ₹1 लाख से अधिक के भुगतान पर 6 प्रतिशत का ‘समानीकरण शुल्क’ (Equalisation Levy) पेश किया गया।

- OECD कार्य योजनाओं के बाद, भारत ऐसा शुल्क लगाने वाला पहला देश है।

- एक कर पैनल ने इस अधिभार के दायरे को बढ़ाने की सिफारिश की है ताकि वेबसाइट डिजाइनिंग, होस्टिंग और रखरखाव, ऑनलाइन मार्केटिंग, क्लाउड कंप्यूटिंग, सॉफ्टवेयर और एप्लिकेशन के ऑनलाइन उपयोग या डाउनलोड, और वस्तुओं और सेवाओं की बिक्री के प्लेटफार्मों सहित कई प्रकार के लेनदेन को कवर किया जा सके।

- भारत ने वित्त अधिनियम 2016 के माध्यम से भारतीय आयकर अधिनियम, 1961 में देश-दर-देश रिपोर्टिंग आवश्यकता के मुख्य तत्वों को पेश किया, जो 1 अप्रैल 2016 से प्रभावी है।

- भारत वैश्विक न्यूनतम कर के लिए G7 के ढांचे से संबंधित वार्ता का भी हिस्सा है।

निष्कर्ष

बेस इरोशन एंड प्रॉफिट शिफ्टिंग (BEPS) को संबोधित करना वैश्विक कर प्रणाली की अखंडता को बनाए रखने, निष्पक्षता सुनिश्चित करने और सार्वजनिक सेवाओं और बुनियादी ढांचे के लिए राजस्व सुरक्षित करने के लिए महत्वपूर्ण है। OECD/G20 BEPS परियोजना एक अधिक न्यायसंगत अंतर्राष्ट्रीय कर परिदृश्य की दिशा में एक महत्वपूर्ण कदम का प्रतिनिधित्व करती है, लेकिन इसकी सफलता दुनिया भर के देशों की प्रतिबद्धता और सहयोग पर निर्भर करती है। BEPS उपायों को परिष्कृत और लागू करना जारी रखते हुए, वैश्विक समुदाय एक अधिक निष्पक्ष और अधिक सतत आर्थिक भविष्य की दिशा में काम कर सकता है।

प्रायः पूछे जाने वाले प्रश्न

BEPS का पूर्ण रूप ((Full Form)) क्या है?

BEPS का पूर्ण रूप बेस इरोशन एंड प्रॉफिट शिफ्टिंग (Base Erosion and Profit Shifting) है।

OECD का पूर्ण रूप (Full Form) क्या है?

OECD का पूर्ण रूप आर्थिक सहयोग और विकास संगठन (Organisation for Economic Cooperation and Development) है।